Глобальные рынки Спрос на риск повышается вопреки геополитической нестабильности

Спрос на риск продолжает расти вопреки геополитической нестабильности из-за ситуации с Ираном и американо-китайского торгового противостояния.

В условиях обострения противостояния с Ираном в лидерах роста на прошедшей неделе оказались нефтесервисные компании США (+10%) и Brent (+7%). В страновом выражении лучше всех показали себя бразильский фондовый рынок (+6%) благодаря удорожанию нефти и страны Юго-Восточной Азии (ЮВА) (+5,7%) благодаря динамике китайских IT-компаний. Китайский фондовый рынок прибавил 4,8%. Китайский и азиатский рынок выросли благодаря ожиданию подписания торговых соглашений между США и Китаем в конце этой недели на саммите G-20.

Китай сохраняет хороший потенциал роста

В целом развивающиеся рынки значительно опережают по динамике развитые рынки. Так, например EM выросли более чем на 4%, развитые — на 2,2%. Китай и США — лидеры роста с начала года (>17%), но повышательный потенциал Китая в ближайшие 12 месяцев составляет 23%, что в 2,5 раза выше, чем у США, благодаря высокой перепроданности китайских IT-компаний. Китай сохраняет максимальный потенциал роста среди глобальных рынков.

Мы рекомендуем покупку через ETF: AIA US Equity и MCHI US Equity.

Встреча лидеров США и Китая на саммите G-20 в предстоящие выходные — ключевой фактор, который определит дальнейшую динамику рынков Китая и ЮВА. Перед сторонами стоит задача положить конец торговому противостоянию. Сельскохозяйственный сектор США оказался в тяжелом положении из-за обусловленного действующими пошлинами снижения цен, а Трамп, которому нужна поддержка аграриев, уже начал готовится к очередным президентским выборам. Китайская экономика также пострадала из-за американских пошлин, поэтому Си Цзиньпин будет рад найти компромисс.

Ставки высоки. Мировая экономика замедляется. Динамика производства вялая, автомобильный рынок значительно просел, торговый оборот сокращается по всему миру. Если переговоры провалятся, и США с Китаем решатся на крайние меры (Трамп грозит дополнительными пошлинами на $300 млрд китайского импорта), глобальная экономика может перейти в полномасштабную рецессию.

Спрос на золото и нефть продолжится

Из-за усугубления противостояния США с Ираном (сначала прямая угроза военный действий, а потом санкции, которые должны объявить в понедельник, 24 июня), значительно подорожало золото (+4,7%). Ввиду геополитической нестабильности (вероятность военного конфликта с Ираном остается высокой) и ожидаемого понижения ключевой ставки ФРС (впервые с сентября 2008 г.) стоимость золота продолжит расти и, вполне вероятно, до конца года достигнет целевого уровня в $1,5 тыс./унция.

Мы рекомендуем покупку через SPDR Gold Shares (GLD US Equity) и отдельных эмитентов, таких как Полюс Золото (PLZL RX) с потенциалом роста 18% в ближайшие 12 месяцев, Newmont Goldcorp (NEM US Equity) и Barrick Gold (GOLD US Equity) с потенциалом роста 10%.

Небольшая коррекция цен на золото возможна в случае заключения торгового соглашения между США и Китаем.

Основной фактор, влияющий на рынок нефти — санкции против Ирана. Они, во-первых, ограничат экспорт сырья, а во-вторых, повысят риски провокаций в Оманском заливе, на который приходится треть всех морских поставок нефти. 1–2 июля в Вене пройдет очередная встреча ОПЕК+, на которой будут обсуждаться квоты на добычу. Текущая ситуация с Ираном создает неопределенность в отношении перспектив исполнения действующих соглашений.

Мировой спрос будет опережать предложение, если добыча ОПЕК останется на нынешнем уровне, следует из прогнозов. Поэтому мы не ждем снижения добычи, и вероятно, что она сохранится на текущем уровне.

Также для рынка нефти важны торговые соглашения между США и Китаем.

Мы считаем, что нефть Brent может протестировать 100-дневную скользящую среднюю ($67,51/барр.), прежде чем протестировать 50-дневную скользящую среднюю ($68,3/барр.). В случае обострения противостояния с Ираном и введения новых санкций против страны возможно движение цен к $75/барр. и выше.

Рынок S&P 500 растет третью неделю подряд

За неделю S&P 500 вырос более чем на 2% и обновил максимум после снижения напряженности вокруг Ирана. Дальнейший рост будет определяться итогами саммита G-20. Мы считаем что на текущий момент S&P 500 отыграл свой потенциал, дальнейшее движение возможно за счет роста отдельных секторов, таких как нефть и газ.

Эта отрасль стала лидером роста по итогам прошедшей пятидневки и является основным двигателем рынка. Также в хорошем плюсе оказались коммуникационные и медицинские услуги и информационные технологии, которые выросли более чем на 3%.

Максимальный потенциал роста сохраняют сектор нефтегазовой промышленности (30%), коммуникации и медицинские услуги (>10%).

В лидерах нефтегазового сектора США — Baker Hughes (13,6%) и Marathon Petroleum (10%).

Мы рекомендуем для покупки следующие бумаги, для которых приводим потенциал роста на ближайшие 12 месяцев: Marathon Petroleum (MPC US Equity) (+52%), Conсho Resources (CXO US Equity) (+38%), Schlumberger (SLB US Equity) (+39%), Phillips 66 (PSX US Equity) (+27%) и Baker Hughes (BHGE US Equity) +25%.

Валютный рынок: Рубль может продолжить рост к 60 руб. за доллар

За неделю рубль укрепился к доллару более чем на 2%, что соответствует динамике валют развивающихся рынков. В лидеры роста вышли южноафриканский ранд (3,5%), аргентинское песо (2,8%) и норвежская крона (2,7%). Сейчас рубль торгуется на уровнях августа 2018 г., предшествующих санкциям против Турции и России из-за инцидента в Солсбери.

Ближайшая цель по рублю — 62,35 (уровень конца июля 2018 г.), что полностью сведет на нет премию, относящуюся ко второму пакету санкций за Солсбери, которые так и не вступили в силу. В начале года премия за риск составляла 15 руб., сейчас — менее 7 руб., или 45% от первоначальной величины.

Рубль по динамике по-прежнему отстает от валютного долга России, который торгуется на уровне начала 2018 г., когда курс рубля составлял ниже 57 руб. за доллар. Рост рубля и ОФЗ обычно с опозданием повторяет динамику валютных активов России. Цена длинных ОФЗ сохраняет потенциал роста в размере 2%, что соответствует снижению доходности на 40 б.п. Более интересны для покупки короткие ОФЗ с дюрацией не более четырех лет; потенциал снижения их доходности составляет порядка 50–60 б.п., в результате чего она опустится до уровня конца марта 2018 г.

Предстоящая неделя — зарубежные рынки

Основным событием недели станет саммит G-20, который начнется в пятницу.

График недели

Нефть

Нефть после вялой динамики в начале прошлой недели перешла к резкому росту в четверг после инцидента со сбитым американским беспилотником, вызвавшим волнение на рынках ввиду нарастания напряженности между США и Ираном. Вооруженные силы силы Ирана сбили дрон, заявив о нарушении воздушного пространства страны. Минобороны США, в свою очередь, отметили, что дрон был сбит в международном воздушном пространстве над Ормузским проливом, а Дональд Трамп заявил о том, что Иран совершил ошибку. США также ввели запрет на полеты гражданских самолетов над территориальными водами Ирана и сообщили о намерении ввести новые санкции против страны в понедельник, 24 июня.

Также поддержку ценам оказали позитивные ожидания инвесторов в отношении торговых переговоров между США и Китаем и данные EIA о сокращении запасов нефти в США на 3,11 млн барр. при прогнозируемом уменьшении на 1,08 млн барр. В пятницу котировки Brent достигли $65,2/барр. и продолжили рост на утренних торгах в понедельник.

Заседание ОПЕК+, которое должно определить политику ограничения добычи нефти на 2П19, назначено на 1–2 июля.

Российский рынок

Ключевым событием прошлой недели для российского рынка стало объявление Минэкономразвития статданных по ВВП, согласно которым рост показателя в мае замедлился с апреля в 8,5 раз и составил 0,2% г/г, за первые пять месяцев 2019 г. рост составил 0,7% г/г. Рост выпуска в промышленности в мае замедлился до 0,9% г/г. Глава Минэкономразвития Максим Орешкин заявил, что рост ВВП России в июне будет выше майского показателя, слабые результаты последнего месяца не дают оснований ожидать рецессии.

За неделю с 17 по 21 июня индекс МосБиржи вырос на 0,8%, до 2761 п., РТС прибавил 2,53%.

Рубль укрепился к доллару на 2,1%, до 63,3 руб., в условиях поддержки, которую рынкам оказывают сигналы ФРС, а также из-за начала налогового периода в России. Рубль также подорожал на 0,72% к евро, до 71,65 руб.

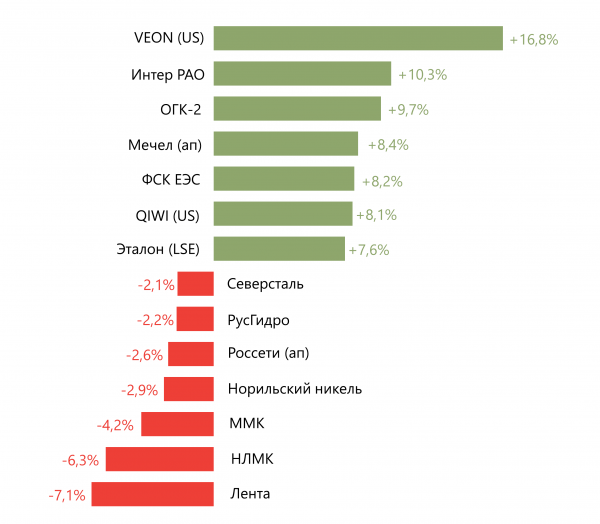

Лидерами роста стали Veon, прибавивший 16,8% после годового собрания акционеров, Интер РАО (+10,3%), ОГК-2 (+9,7%), Мечел ап (+8,4%), ФСК ЕЭС (+8,2%), Qiwi (+8,1%), Эталон (+7,6%).

Главными аутсайдерами недели стали Лента (-7,1%), несмотря на новости о заключении крупнейшей сделки по покупке склада под производство полуфабрикатов, НЛМК (-6,3%), ММК (-4,2%) на фоне выплаты дивидендов, Норильский никель (-2,9%), Россети ап скорректировались на 2,6% после существенного роста с начала месяца, Русгидро (-2,2%), Северсталь (-2,1%).

Демократы-центристы США предложили ввести санкции против суверенного долга России, российских банков и СПГ-проектов за вмешательство в выборы. Внесенные ранее в конгресс антироссийские законопроекты обсуждаются на уровне комитетов, а у демократов нет большинства в сенате для проведения данной инициативы без поддержки республиканцев. Тем не менее, заявление демократов можно рассматривать как попытку привлечь внимание к российской повестке перед встречей Дональда Трампа с Владимиром Путиным на саммите G-20.

График: Лидеры роста и падения.

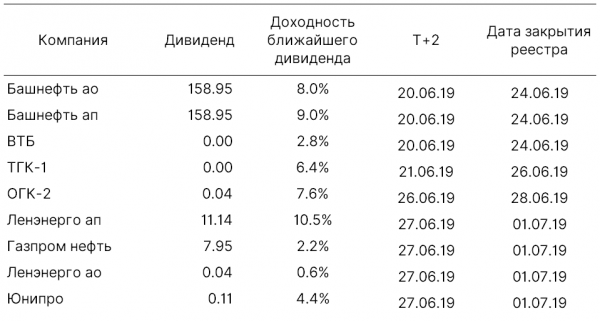

Предстоящая неделя — российский рынок

На этой неделе закрываются реестры акционеров и заканчивают торговаться без дивидендов акции следующих эмитентов:

Полный дивидендный календарь

Модельные портфели / Торговые идеи

Результат нашей торговой идеи по покупке ГДР Эталона составляет 18,9%.

Новости компаний — отчетность

Группа НМТП сообщила о незначительном увеличении консолидированного грузооборота за январь — апрель 2019 г. на 0,3% г/г, до 47,64 млн т. Грузооборот наливных грузов составил 35,87 млн т (+5,6% г/г) за счет увеличения грузооборота нефтепродуктов до 12,8 млн т (+6,1%) и сырой нефти — до 22,7 млн т (+5,8% г/г); грузооборот навалочных грузов сократился до 4,4 млн т (-27,5% г/г) из-за падения грузооборота зерна на 43,2% г/г, до 2,6 млн т; грузооборот генеральных грузов сохранился на уровне 5 млн т (+0,1% г/г) за счет падения грузооборота цветных металлов на 21,2% г/г, до 292 млн т, и роста грузооборота черных металлов и чугуна на 3,4% г/г, до 4,57 млн т.

Новости компаний — дивиденды/выкуп и размещение акций

Газпром планирует в 2020 г. выплатить дивиденды на основе новой политики, которая будет разработана до конца 2019 г. Дивиденды не будут привязаны к абсолютным значениям прошлого года, при этом будут применяться корректировки чистой прибыли на неденежные статьи. На наш взгляд, в связи с планами компании выйти на целевой уровень выплат в 50% от чистой прибыли по МСФО в течение трех лет коэффициент выплаты за 2019 г. может составить около 30% (2018: 27%) с постепенным повышением в дальнейшем.

Глава Энел Россия Карло Палашано в рамках ГОСА сообщил, что компания готова пересмотреть перераспределение капитала между капитальными затратами и дивидендами в период активного инвестирования.

Согласно ранее принятой стратегии развития, Энел Россия прогнозировала капитальные затраты в 2019–2021 гг. на уровне 45,3 млрд руб., из которых 30,3 млрд руб. будут направлены на развитие активов. Совет директоров Энел Россия рекомендовал акционерам направить на дивиденды за 2018 г. 5 млрд руб. (65% чистой прибыли).

Евраз сообщил о продаже основными акционерами 24,9 млн акций (примерно 1,7% капитала) по цене 6,35 фунтов за акцию, что на 6% ниже цены закрытия четверга, 20 июня. В результате сделки доля Александра Абрамова снизилась до 19,41%, Александра Фролова — до 9,69% и Евгения Швидлера — до 2,79%.

Новости компаний — сделки

Энел Россия и Кузбассэнерго подписали договор купли-продажи Рефтинской ГРЭС за не менее, чем 21 млрд руб. без НДС с возможностью корректировки и дополнительных платежей при выполнении определенных условий. Договор купли-продажи вступит в силу после согласования сделки со стороны ФАС и одобрения условий сделки акционерами Энел Россия на внеочередном собрании 22 июля. Мы считаем, что завершение сделки будет позитивным фактором для акций компании, особенно в случае направления части полученных средств на выплату специального дивиденда.

Заместитель гендиректора Алросы сообщил РИА Новости, что компания планирует создать СП в Зимбабве по разработке алмазных месторождений с государственной Zimbabwe Consolidated Diamond Company (ZCDC). Акционерное соглашение планируется заключить во второй половине июля, Алроса будет контролирующим партнером. СП будет заниматься проектами как на стадии геологоразведки, так и действующими. Бюджет совместного предприятия и объем инвестиций со стороны Алросы пока не определены. Компания также интересуется другими алмазоносными регионами в Африке, предполагает участвовать в зарубежных проектах только при наличии контроля.

МТС и объединённая компания Связной/Евросеть подписали соглашение о партнерстве, в рамках которого в июле 2019 г. компания вновь начнет продажи сим-карт оператора в более чем 5 тыс. салонах Связного и Евросети. Собственная розничная сеть МТС насчитывает более 5,8 тыс. салонов.

X5 Retail Group заключила соглашение между X5 ОМНИ, Перекрёстком-онлайн и группой Сантэнс для создания и развития маркетплейса на базе онлайн-супермаркета Perekrestok.ru. На последнем появится специальная витрина, apteka.perekrestok.ru, с помощью которой производители фармацевтических препаратов смогут предложить свою продукцию потребителю напрямую. Покупатели смогут забирать заказы в аптечных пунктах выдачи (АПВЗ), компания планирует открыть 1,4 тыс. АПВЗ.

Прочие новости

Глава Лукойла Вагит Алекперов в ходе ГОСА отметил, что у российских нефтяных компаний нет единой позиции по целесообразности участия в соглашении ОПЕК+. Он также заявил, что Лукойл намерен последовательно улучшать качество бизнес-процессов, наращивать объемы производства, увеличивать дивидендные выплаты. Компания также рассматривает возможность участия в СПГ-проектах в Конго и Камеруне.

Акционеры Лукойла одобрили уменьшение уставного капитала путем приобретения части размещенных акций и их последующего погашения. Согласно решению, будет приобретено 35 млн акций по цене 5,45 тыс. руб. за штуку. Акционеры могут направить заявления о продаже своих акций Лукойлу с 16 июля 2019 г. по 14 августа 2019 г. Срок оплаты приобретаемых акций — до 28 августа 2019 г. Если общее количество заявленных к продаже бумаг превысит 35 млн штук, акции будут приобретены у акционеров пропорционально заявленным требованиям.

Лукойл занял 10-е место в рейтинге Boston Consulting Group глобальных лидеров по созданию стоимости для акционеров (Large-Cap Value Creators), заняв 10-е место с показателем общей доходности (total shareholder return — TSR) в 27,1% за последние пять лет. Из российских крупных компаний в рейтинге также есть НОВАТЭК (20-е место, TSR — 23,5%).

Газпром оценил экономический эффект от реализации программы повышения операционной эффективности и сокращения расходов в 2018 г. в 247 млрд руб., включая операционные и инвестиционные затраты (3,4% от совокупных затрат). Экономия расходов на приобретение основного технологического оборудования и материалов составила 96 млрд руб.

Генеральный директор Татнефти в ходе ГОСА заявил, что компания с высокой степенью вероятности прогнозирует продление соглашения ОПЕК+ не только на вторую половину 2019 г., но и на более отдаленную перспективу. Он также отметил, что у Татнефти есть потенциал по дальнейшему наращиванию нефтедобычи, в 2019 г. даже с учётом возможного ограничения ОПЕК+ добыча может достичь 30 млн т по сравнению с 29,5 млн т в 2018 г.

Татнефть начала получать претензии от покупателей из-за нарушения поставок в трубопроводной системе Дружба, оценка ущерба и вопрос о требовании компенсации от Транснефти пока обсуждаются.

Михаил Гуцериев в ходе ГОСА Русснефти заявил, что компания может нарастить добычу до 9 млн т в год после снятия ограничений по соглашению ОПЕК+. В 2019 г. Русснефть планирует добыть 7,85 млн т нефти с учетом операций в Азербайджане по сравнению с 7,6 млн т по итогам 2018 г. Гуцериев также сообщил, что в течение трех лет компания начнет выплачивать дивиденды по обыкновенным акциям, выплаты по привилегированным акциям за 2018 г. составят $40 млн, как и годом ранее.

Русал одобрил строительство второй очереди Тайшетского алюминиевого завода, запуск которой запланирован на 2023 г.. Ожидаемый объем финансирования для второй очереди завода в 2019 г. составит порядка $90 млн. Проект предполагает увеличение производства обожженных анодов примерно до 400 тыс. т в год для обеспечения нужд металлургических комбинатов группы.

Норильский никель присоединился к блокчейн-проекту Hyperledger и к концу 2019 г. с его помощью запустит платформу токенизации продукции. Основная цель проекта — токенизация продукции Норникеля для предложения инвесторам продукта нового класса, а также — токенизация контрактного объема компании для отраслевых игроков, что позволит снизить стоимость фондирования через предложение цифровых активов. Проект может способствовать высвобождению оборотного капитала. Компания также рассматривает создание финансовых инструментов нового типа на базе модели токенизации различных активов.

Генеральный директор ММК Павел Шиляев в интервью ТАСС сообщил о планах компании по увеличению доли продукции с высокой добавленной стоимостью (HVA) до 50% в течение ближайших трех лет (сейчас 48%), в том числе за счет развития сотрудничества с российским автопромом. ММК намерена стать поставщиком номер один для автомобилистов в России. Запуск производства горячего проката в Турции в ближайшие два года не планируется в связи с существенным снижением спроса в стране. Компания не намерена менять дивидендную политику, поскольку считает текущую политику сбалансированной и эффективной.

Дмитрий Пумпянский переизбран на должность председателя совета директоров ТМК, генеральным директором стал Игорь Корытько, ранее занимавший пост заместителя гендиректора по управлению эффективностью. Игорь Корытько продолжит реализацию стратегических инициатив ТМК, включая цифровую трансформацию бизнеса, что позволит компании усилить свои конкурентные позиции. Ранее Игорь Корытько заявил СМИ, что ТМК в 2020 г. запустит цифрового двойника компании, который позволит прорабатывать различные сценарии снабжения, производства, продаж, взаимодействия агрегатов и в итоге снизить себестоимость производства на $20–30, с $981/т.

Евраз Нижнетагильский металлургический комбинат планирует до 2022 г. построить комплекс газотурбинной расширительной станции, в которой намерен использовать доменный газ, образующийся при выплавке чугуна на новой доменной печи № 7. Стоимость комплекса составит $18 млн, он позволит заводу снизить себестоимость продукции за счет экономии на приобретении электроэнергии у внешних поставщиков.

Русгидро начала строительство двух Красногорских малых ГЭС на реке Кубань: МГЭС-1 и МГЭС-2. Мощность каждой малой ГЭС составит 24,9 МВт, среднегодовая выработка электроэнергии — 83,8 млн кВт·ч. Ввод гидроэлектростанций в эксплуатацию запланирован на 2021–2022 гг.

По данным Ведомостей, инвестиции Ростелекома в мобильную операционную систему (ОС) Sailfish (Аврора) потеряли в стоимости примерно треть (1,2 млрд руб.) В 2018 г. Ростелеком приобрел у основателя группы ЕСН Григория Березкина по 75% двух компаний-разработчиков ОС — Вотрон и ОМП за 3,4 млрд руб., при этом прибыль Вотрона в 2018 г. составила 38 млн руб., а ОМП получил чистый убыток в размере 416 млн руб.

Яндекс начал тестировать беспилотные автомобили на дорогах Москвы. В эксперименте участвуют пять машин. Всего компания планирует вывести на дороги более 100 машин до конца 2019 г.

Яндекс.Такси представил прототип системы для выписки водителям такси электронных путевых листов (ЭПЛ). Яндекс прогнозирует, что технология при масштабировании на всю страну позволит сократить расходы таксопарков на технический и медицинский осмотр в 1,5–2 раза. Прототипы ЭПЛ уже протестировали в Калуге.

По данным РБК, Сбербанк совместно с платформой Shiptor и сетью постаматов PickPoint запустил пилотный проект по доставке посылок, которые можно будет отправить из трех отделений в Москве на Марксистской и Старокачаловской улицах и Петровском бульваре.

X5 Retail Group и Юнитрейд разработали end-to-end сервис для зарубежных интернет-магазинов. Юнитрейд планирует забирать заказы со складов онлайн-магазинов на территории Китая, привозить их в Россию, проводить таможенную очистку и доставлять далее в распределительный центр Х5 в Новосибирске, откуда посылки попутной логистикой Х5 будут доставляться до магазинов. В универсамах клиенты смогут получить заказы через постаматы, пункты выдачи заказов, а также на кассах. На данный момент 2,5 тыс. магазинов Х5 уже оборудованы постаматами и пунктами выдачи заказов, через которые ежедневно выдается более 7 тыс. посылок.

Макроэкономические события Дата Страна Событие Пн, 24 июня США Заседание совбеза ООН по Ирану (возможно) Россия Минутки с заседания ЦБ России Вт, 25 июня США Продажи нового жилья Индекс потребительского доверия Запасы нефти API Выступление председателя ФРС Джерома Пауэлла Ср, 26 июня США Заказы на товары длительного пользования Запасы нефти EIA Великобритания Выступление главы Банка Англии Россия Промышленное производство Чт, 27 июня США ВВП окончательный, к/к ЕС Индекс потребительского доверия Япония Розничные продажи Пт, 28 июня США Личные доходы, м/м ЕС Индекс потребительских цен (предв.), г/г Великобритания ВВП за 1К19, г/г Япония Промышленное производство предв. Уровень безработицы Саммит G20 Корпоративные события Дата Компания Событие Пн, 24 июня Вт, 25 июня Ср, 26 июня Алроса ГОСА Чт, 27 июня Россети ГОСА Пт, 28 июня Камаз ГОСА Русгидро ГОСА Газпром Рыночные индикаторы Валютный рынок Значение Изм. за 5 дней Изм. с начала года USD/RUB 63.03 -2.10% 10.78% EUR/RUB 71.65 -0.72% 11.64% EUR/USD 1.14 1.44% -0.72% DXY 96.22 -1.39% 0.05% Товарные рынки Brent, $/барр. 65.20 5.14% 21.19% Gold, $/унц. 1 400 4.32% 9.21% Фондовый рынок Индекс МосБиржи 2 761 0.80% 16.54% РТС 1 375 2.53% 28.66% MSCI Russia 727 2.28% 27.07% DJIA 26 719 2.41% 14.54% S&P 500 2 950 2.20% 17.70% NASDAQ Comp. 8 032 3.01% 21.05% FTSE 100 7 408 0.84% 10.10% Euro stoxx 50 3 467 2.60% 15.51% Nikkei 250 21 259 0.67% 6.21% Shanghai Comp. 3 002 4.16% 20.37% Криптовалюта Bitcoin 9 940 17.59% 165.17% Ethereum 293.9 13.92% 132.80% Ripple 0.4 11.43% 35.80% Litecoin 137.7 6.15% 379.96% Данные обновлены 22.06.2019 в 22:09

Источник: ITI Capital