«Без сомнений, 95% биткойн-рынка фальсифицированы, но остальные 5% действительно очень эффективны». Это тезис из нового доклада Bitwise, опубликованного на прошлой неделе и посвящённого аномалиям на фейковых биржах, а также выдвигающего новые доказательства того, что регулируемые биткойн-рынки являются более зрелыми и эффективными, чем о них принято думать.

Недавно эта фирма наделала в криптосфере немало шума, предоставив Комиссии по ценным бумагам и биржам США (SEC) отчёт, в котором показывает, что подавляющая часть торговых объёмов криптобирж является фальсификацией либо имеет неэкономическую природу.

Выявление фейковых бирж

Исследование Bitwise в отношении фейковых бирж начинается с сопоставления данных о торговых объёмах, публикуемых на CoinMarketCap, и торговых объёмов других активов. Например, объём торгов золотом в три раза выше декларируемого торгового объёма Биткойна, но при этом по рыночной капитализации золото превосходит Биткойн в 80 раз. То есть в то время как статистика CoinMarketCap предполагает, что 12% существующих биткойнов торгуется ежедневно, в случае с золотом ежедневно меняет владельца лишь 0,43% от общего объёма его предложения.

Как отмечают авторы доклада, «бессмысленно утверждать, что Биткойн используется как долгосрочное средство сохранения стоимости, когда его декларируемая оборачиваемость почти в 100 раз превосходит золото». Торговые объёмы, представляющиеся удивительными, но в действительности являющиеся сфабрикованными, не могут не повлиять на уверенность инвесторов в биткойн-рынке.

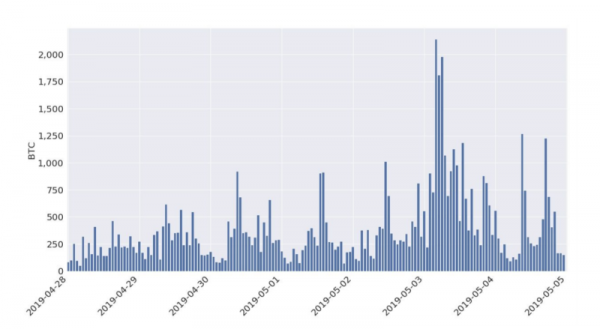

Для того чтобы отделить реальные объёмы от поддельных, Bitwise собрали данные с 83 бирж за неделю с 28 апреля по 5 мая этого года и графически выразили соответствующие размеры и время сделок, а также паттерны в отношении спредов.

Размер сделок

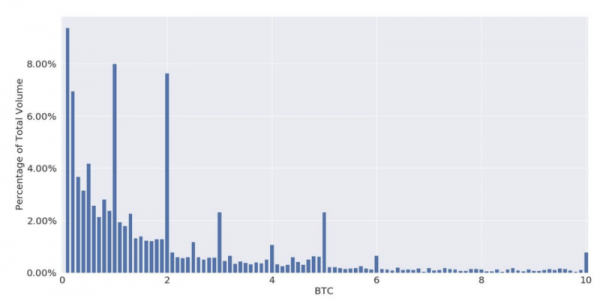

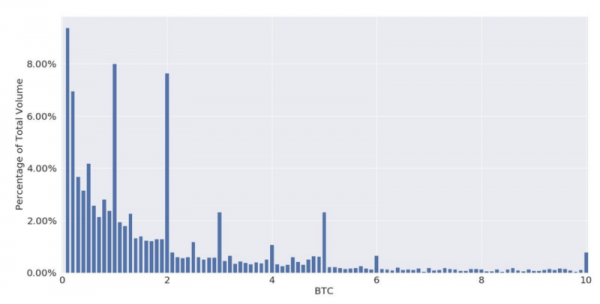

Из подготовленных Bitwise гистограмм размера сделок видно, что бóльшая часть сделок на регулируемых биржах, таких как Coinbase, не превышает 3 BTC.

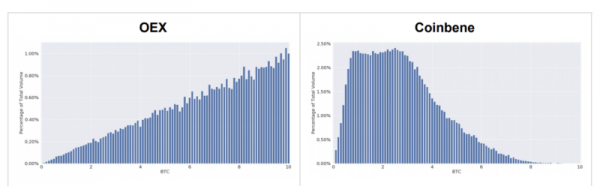

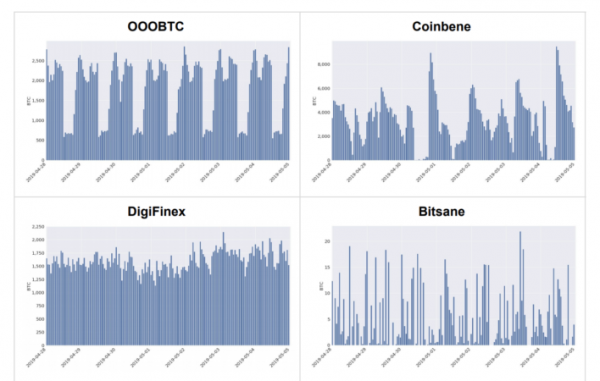

При этом на фейковых биржах размеры сделок принципиально иные. Не нужно иметь больших познаний в области статистики, чтобы заметить, что распределение размера сделок выглядит неестественно. На некоторых из бирж размеры сделок не выходят за пределы определённых диапазонов, тогда как на других наблюдается равномерно распределённые размеры сделок, без поведенческих скачков, наблюдаемых на регулируемых биржах.

Процент от общего объёма

Процент от общего объёма  Процент от общего объёма

Процент от общего объёма

Как отмечают в своём авторы отчёта, “нет никаких экономических причин для того, чтобы распределение размера сделок на этих биржах игнорировало закономерности и тенденции, существующие на традиционных рынках”, и заключают: такие биржи, как Coinbene и OEX, создают искусственные торговые объёмы за счёт прямого мошенничества либо поощрения недобросовестной торговли.

Время сделок

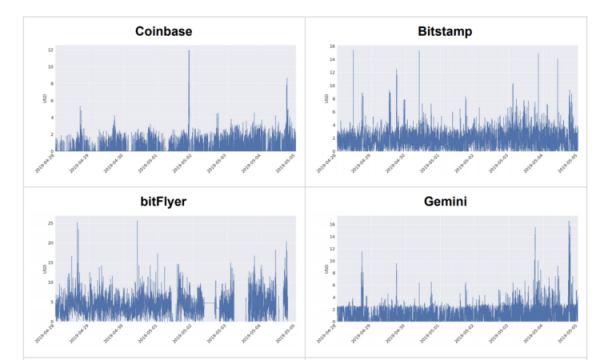

Постоянство (либо отсутствие такового), наблюдаемое на графиках почасовых объёмов торгов, может служить ещё одним явным подтверждением. На «реальных» биржах почасовые объёмы торгов не формируют какого-либо узнаваемого паттерна, повторяющегося изо дня в день. Однако при сравнении бирж между собой они обнаруживают схожие повторяющиеся тенденции и практически синхронно образуют всплеск торгового объёма 3 мая между 4:00 и 7:00 (UTC). И т.д.

Для сравнения, фейковые биржи демонстрируют повторяющиеся паттерны в отношении торгового объёма на протяжении всей недели, независимо от направления и силы движения рынка. Наблюдаемые тенденции, как правило, не имеют ничего общего с обнаруживаемыми на более регулируемых биржах, которые авторы Bitwise используют для сравнения. Примечательно, что 3 мая ни на одной из этих бирж не наблюдалось всплеска торговых объёмов, произошедшего на референсных биржах.

Спреды

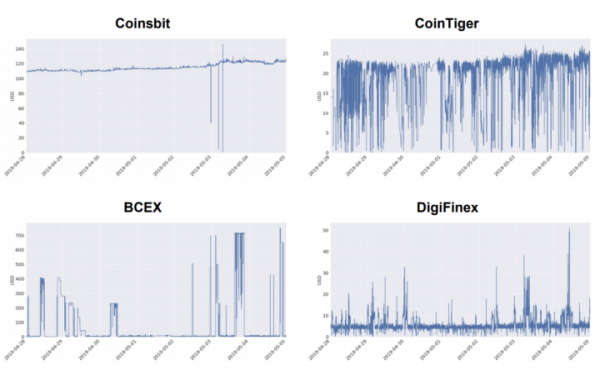

Наконец, Bitwise графически выразили изменения спредов в течение недели для каждой из исследуемых бирж. Спредом называется разница в цене между самой высокой ценой покупки и самой низкой ценой продажи актива на бирже. В отчёте отмечается, что на реальных биржах спреды обычно бывают очень низкими, как правило, меньше 5 $. На Coinbase Pro медианный спред за исследуемый период (неделю) составил около 0,01 $. В целом же медианный спред на референсных биржах в апреле составлял 1,31 $.

Как отмечают авторы отчёта, «это один из признаков здорового рынка, на котором конкурирует множество маркетмейкеров, сокращая спред, насколько это возможно, и увеличивая разрыв между своими котировками только в ответ на повышенный рыночный риск».

Для сравнения, на фейковых биржах спреды могут достигать шокирующих значений. Некоторые из них в течение всей исследуемой недели поддерживали спред в 110 $, а на других он в моменте достигал и 700 $. И по этому признаку авторы отчёта также заключили, что эти биржи, по-видимому, манипулируют объёмами, поскольку, «если на бирже есть реальная ликвидность и трейдеры постоянно преодолевают спред между курсами покупки и продажи, то нет никаких экономических причин, по которым спреды между лучшими ценами покупки и продажи должны быть привязаны к значительным суммам в долларах или колебаться в рамках искусственных паттернов».

Что насчёт Huobi, OKEx и HitBTC?

Huobi, OKEx и HitBTC выделяются в whitepaper как три наиболее заметные компании, чьи показатели заметно отличаются от тех, что свойственны реальным биржам, несмотря на декларируемый среднесуточный объём торгов свыше 480 млн долларов. При более внимательном рассмотрении исследователи пришли к выводу, что все три этих биржи фальсифицировали практически весь декларируемый торговый объём.

Как и для чего фальсифицируются торговые объёмы

Авторы отчёта перечисляют пять способов, которыми биржи фальсифицируют торговые объёмы в биткойнах и высказывают предположения относительно их вероятных мотивов.

Способы фальсификации торговых объёмов:

- Учёт несуществующих сделок

- Фиктивная торговля: одновременная покупка и продажа одного актива с целью генерирования искусственного объёма либо оплата услуг маркетмейкеров, чтобы те выполняли эту работу в интересах биржи

- Привлечение трейдеров либо через прямой подкуп, либо через предложение им сниженных комиссий

Основные преимущества, которые может дать фальсификация объёмов:

- Более высокая позиция биржи в рейтинге CoinMarketCap, привлечение пользовательского внимания и трафика

- Привлечение проектов для проведения ICO на бирже и получения дохода в виде взносов за листинг

Bitwise обнаружили, что лишь 10 из 83 исследованных бирж соответствуют их критериям настоящей биржи и что совокупный спотовый объём торгов к биткойну на них в апреле составил 554 млн долларов.

Регулируемый и эффективный рынок

До этого момента whitepaper не слишком отличалась от первого отчёта компании о фальсифицированных торговых объёмах. Однако во второй её части авторы идут на шаг дальше в своём исследовании состояния реального биткойн-рынка, внимательнее изучив данные десяти идентифицированных реальных бирж.

Из этих десяти бирж, девять имеют лицензии операторов денежных средств Министерства финансов США и шесть приобрели BitLicense у Департамента финансовых услуг штата Нью-Йорк.

Некоторые из них, впрочем, стоят несколько особняком. Например, Kraken, занимающая четвёртую позицию по суточному объёму торгов в составленной Bitwise десятке реальных бирж, не стала получать BitLicense. Тогда как Binance, крупнейшая реальная биржа по объёму торгов в отчёте Bitwise, единственная из этой десятки не зарегистрирована в Министерстве финансов США.

Но несмотря на различия в правовом статусе, спотовая цена биткойна на этих 10 биржах выглядит довольно унифицированной. Среднее отклонение цены на одной из этих бирж варьировалось в диапазоне от 0,06% до 0,20%, а среднее значение для всех десяти бирж составило 0,12%. Величина отклонения также значительно снизилась с начала 2018 года.

По сравнению с ценой биткойна на регулируемых фьючерсных биржах, таких как Cboe и CME, спотовая цена демонстрирует отклонение менее 0,25%. Вместе CME и Cboe образуют рынок фьючерсов на биткойн, объём которого составляет 48% от размера реального спотового биткойн-рынка.

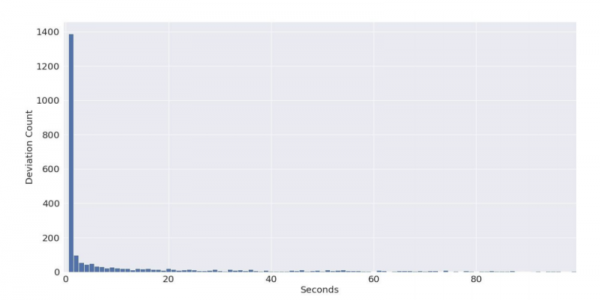

При этом ценовые расхождения между спотовыми и фьючерсными биржами устраняются средствами арбитража с пугающей скоростью. Согласно whitepaper, более половины от ценовых расхождений в 1% устранялись за 1 секунду и более 90% таких расхождений – в течение 49 секунд.

Ось Y – отклонение; ось X – секунды

Ось Y – отклонение; ось X – секунды

В связи с этим авторы отчёта заключают, что фейковые биржи мало влияют на определение цены биткойна. Они связывают это с тем, что реальные инвесторы и производные финансовые инструменты опираются только на данные десяти реальных бирж. Цены, отображаемые на фейковых биржах, обычно не принимаются инвесторами в качестве реальных рыночных сигналов.

Как утверждают Bitwise в своей whitepaper, «эти результаты показывают, что цены на десяти реальных биржах изменяются в тесной связи друг с другом, а возникающие расхождения быстро устраняются, что удовлетворяет обоим критериям, определённым Комиссией в качестве признаков эффективного арбитража».

Оптимизм в отношении ETF?

Если рынок действительно стал настолько регулируемым и зрелым, как это утверждается в отчёте Bitwise, это может ослабить беспокойство SEC в отношении биткойн-трейдинга и побудить регулятора одобрить создание биржевого индексного фонда (ETF) компании.

Bitwise подали заявку на создание ETF в январе, но SEC в очередной отложила принятие решения, сославшись на опасения по поводу манипуляций с ценами и мошенничества. SEC хочет получить доказательства прозрачности определения цены биткойна и обеспечить строгий контроль над связанными с ним инвестиционными продуктами. Поэтому, если Bitwise сумеет убедить регулятора в том, что биткойн-рынок “значительно меньше и значительно эффективнее, чем о нём принято думать”, это может открыть ей путь к тому, чтобы создать первый биткойн-ETF в Соединённых Штатах.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.

Источник

Источник: BitNovosti