ЦБ Рф смягчил риторику по итогам еще одного заседания в марте и понизил прогноз годичный И складывается несколько ниже ожиданий, при том что вклад НДС в годичные темпы роста потребительских цен в значимой мере реализовался. Короткосрочные проинфляционные опасности снизились.

Касательно общемировой ситуации, ряд положительных глобальных тенденций, а именно «голубиный» тон ФРС и перспективы окончания торговых войн меж США и Китаем, содействовали восстановлению спроса на активы развивающихся рынков. ФРС США заявила на следующем заседании в марте, что в 2019 году не планируется увеличение ставки совершенно, тогда как еще в декабре ожидалось, что ее подымут три раза.

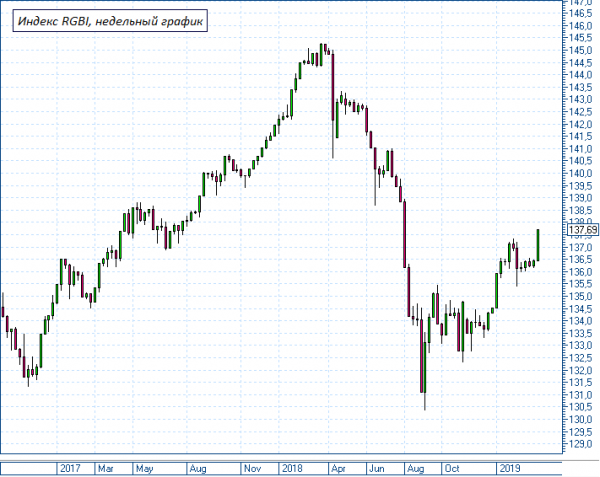

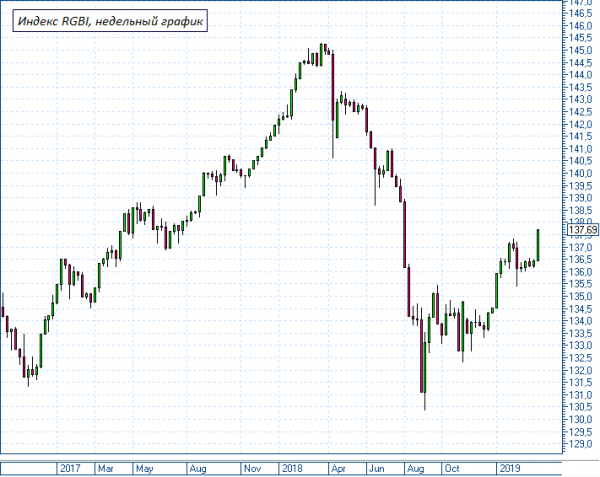

Толика нерезидентов в русских ОФЗ в крайнее время вновь возрастает в процессе рекордных размещений на первичных аукционах Минфина, что гласит о возвращении зарубежных инвесторов на русский долговой Рынок в поисках высочайшей настоящей доходности. Индекс муниципальных облигаций RGBI, отражающий динамику средних и длинноватых выпусков ОФЗ, уверенно развернулся в направлении роста, прибавив с прошедшего заседания ЦБ в феврале наиболее 1,5%.

Разумно представить, что к концу года могут сложиться подходящие условия для того, чтоб ЦБ РФ возобновил цикл понижения главный ставки, понизив ее до 7,5% вослед за ожидаемым движением момент рынок находится сначала еще одного цикла понижения ставок, что дает лучшую возможность зафиксировать высочайшие рублевые доходности в облигациях на горизонте от 3-х лет и наиболее. В то время как высочайшие ставки по депозитам выше 8,1% годичных на срок наиболее 2 лет уже уникальность, а выше 3-х лет предложений и совсем практически нет, облигации разрешают просто зафиксировать ставки наиболее 9% на три, 5 и даже 10 лет.

Не считая того, по мере понижения процентных ставок цены на средние и длинноватые бумаги будут корректироваться в сторону роста, принося инвестору доп прибыль в случае реализации до погашения. К примеру, в 2017 г. таковой эффект дозволил держателям пятилетних бумаг получить добавочно около 4,5% годичных сверх обыкновенной доходности, а держателям 10-леток – около 7% годичных, что в совокупы с купоном 7% отдало доходность, сопоставимую с самыми сильными дивидендными акциями, но при всем этом с надежностью муниципальных бумаг.

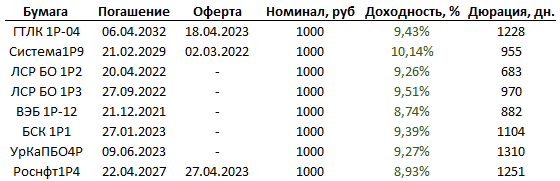

При реализации сценария понижения процентных ставок доходности депозитов и облигаций будут неизбежно сползать вниз. Это делает увлекательными ля покупки среднесрочные корпоративные облигации надежных эмитентов, которые еще пока дают симпатичные доходности.

Перечень облигаций, которые инвестор может разглядеть для прибавления в собственной портфель:

В то же время необходимо отметить, что в крайние недельки русский Рынок на сто процентов игнорирует факт сохранения санкционной опасности. А именно, более возможной из более-менее значимых мер специалисты именуют введение ограничений на покупку инвесторами из США новейшего госдолга РФ. Значимого давления на рынок ОФЗ в случае реализации риска не ожидается, но ухудшение рыночного сентимента может спровоцировать рост волатильности на денежных рынках и замедление цикла понижения ставок.

экономики и завышенные опасности превышения предложения над спросом на рынке нефти в 2019 г.

БКС Экспресс

Источник: БКС Экспресс